Price x SAC x Sacre – Diferenças entre sistemas de amortização!

Empréstimos e financiamentos são pagos por meio de uma série de pagamentos ao longo de um período de tempo. Estes pagamentos normalmente incluem um montante de juros calculados sobre o saldo devedor do empréstimo/financiamento, acrescidos de uma parcela do saldo devedor do empréstimo. Cada um destes pagamentos sempre vai pagar parte do principal emprestado e parte dos juros.

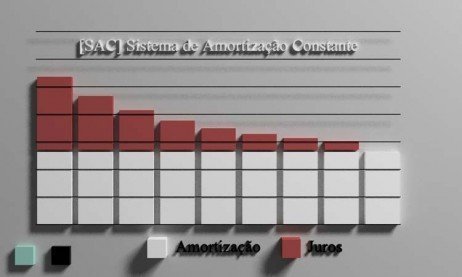

Amortização pelo SAC – Sistema de Amortização Constante

O Sistema de Amortização Constante (SAC) é o modelo mais utilizado nos financiamentos e empréstimos para imóveis. Neste sistema, as parcelas terão valores decrescentes, ou seja, a cada pagamento o valor das parcelas diminui. Cada parcela paga nesse sistema corresponderá à amortização do principal emprestado somado aos juros aplicados sobre o saldo devedor. O cálculo é feito dividindo o valor financiado/emprestado pelo número de meses para quitar o valor.

Um exemplo: um financiamento imobiliário de R$110.500 para ser pago em até 360 meses e juros de 0,73% ao mês terá uma parcela de amortização do principal emprestado/financiado no valor de R$306,94. Você obtém esse valor da seguinte forma:

Amortização = Principal / Período

Amortização = R$110.500/360 meses = R$306,94

A cada parcela de amortização, é necessário somar os juros devidos sobre o Principal que foi financiado/emprestado. Por exemplo, à primeira parcela de R$306,94, você deverá somar o valor em juros correspondente a 0,72% de R$110.500, como segue:

Primeira Parcela = Amortização + Juros sobre Principal

Primeira Parcela = R$306,94 + 0,72% x R$110.500 = R$1.102,54

Só que o mesmo cálculo não vale para a segunda parcela em diante. Você tem que reduzir do Principal o que já foi amortizado e aí então, calcular os juros. Ficará assim a fórmula para a segunda parcela:

Segunda Parcela = R$306,94 + 0,72% x (R$110.500 – R$306,94) = R$1.100,33

Já na terceira parcela, você já terá pago duas amortizações de R$306,94 e que deverão ser descontadas do Principal para o cálculo dos juros:

Terceira Parcela = R$306,94 + 0,72% x [R$110.500 – (2 x R$306,94)] = R$1.098,12

O cálculo vai se seguindo, com as prestações diminuindo ao longo do tempo.

As parcelas no SAC são maiores no começo, mas reduzem seu valor no médio e longo prazo. (Foto: http://creditob.com/)

Para quem é melhor o SAC?

O SAC pesa mais no bolso no início, mas vai se tornando um peso financeiro cada vez mais leve ao longo do tempo. Então, se você tem uma projeção de ganhos positiva para os anos iniciais, ou seja, um emprego estável, perspectiva de aumento salarial, bônus etc, o SAC é a forma de financiamento mais atrativa. Quem está planejando ter uma família pode ter também melhor proveito desta forma de amortização, já que filhos vão “encarecendo” as contas da família à medida que envelhecem, e você terá mais dinheiro livre com o tempo passando para cuidar dos filhos.Quem opta pelo SAC deve pagamentos extras frequentes, de forma a reduzir os valores das parcelas com maior rapidez e reduzindo o impacto do financiamento/empréstimo no orçamento da família.

O SAC é a melhor forma de amortização para proteger seu poder de compra da inflação. Profissionais autônomos, liberais, microempreendedores individuais e aqueles que tem parte do salário dependente de desempenho/comissões, devem preferir o SAC, desde que as primeiras parcelas não comprometam mais de 30% do seu salário médio.

É um sistema que produz um montante de juros menor do que a tabela Price e um pouco maior do que o SACRE. Isso significa que deve ser um sistema preferido para quem prefere um prazo maior para quitar o financiamento/empréstimo.

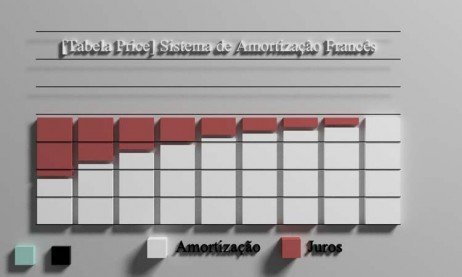

Amortização pela Tabela Price

É o sistema mais comum de amortização para veículos, mas pode também ser usada no lugar do SAC em financiamento de imóveis. A Tabela Price utiliza como amortização parcelas de valor fixo durante todo o período do empréstimo/financiamento.

Como exemplo, vamos pegar o financiamento de um veículo de R$20.000 para quitar em 8 meses. Os juros serão de 4% ao mês. Neste caso, cada parcela terá o valor de R$2.970,59, calculada da seguinte forma:

Prestação = Valor Presente x [(1 + taxa) n x taxa / (1 + taxa) n – 1]

Prestação = R$20.000 x [(1 + 0,04) 8 x 0,04 / (1 + 0,04) 8 – 1]

Prestação = R$20.000 x 0,148527832

Prestação = R$2.970,56

Pela Tabela Price que acontece a cada pagamento é que você reduz o valor dos juros pagos e paga uma parcela crescente do saldo devedor. No nosso exemplo, os 8 meses do financiamento ficariam divididos da seguinte forma pela Tabela Price:

Parcela 1 = R$2.970,56 = R$800,00 em Juros = R$2.170,56 em Amortização

Parcela 2 = R$2.970,56 = R$713,18 em Juros = R$2.257,38 em Amortização

Parcela 3 = R$2.970,56 = R$622,88 em Juros = R$2.347,68 em Amortização

Parcela 4 = R$2.970,56 = R$528,98 em Juros = R$2.441,58 em Amortização

Parcela 5 = R$2.970,56 = R$431,31 em Juros = R$2.539,25 em Amortização

Parcela 6 = R$2.970,56 = R$329,74 em Juros = R$2.640,82 em Amortização

Parcela 7 = R$2.970,56 = R$224,11 em Juros = R$2.746,45 em Amortização

Parcela 8 = R$2.970,56 = R$114,25 em Juros = R$2.856,30 em Amortização

TOTAL = R$23.764,48 = R$3.764,48 em Juros = R$20.000,00 em Amortização

Os juros diminuem porque o saldo devedor diminui. Por exemplo, na primeira parcela, você pagará juros sobre o saldo devedor de R$20.000, enquanto na segunda já pagará juros sobre um saldo devedor de R$17.829,44 , pois já terá pago uma parcela.

Pela Tabela Price, as parcelas pagas em financiamentos e empréstimos se mantém constantes por todo o período. (Foto: http://creditob.com/)

Para quem é melhor a Tabela Price?

A amortização pela Tabela Price vai ter um impacto constante sobre seu salário, geralmente em torno de 30% de seus ganhos. No longo prazo, se seu salário não aumentar mais do que a inflação, a amortização pela Tabela Price vai “comer” uma parcela cada vez maior do seu poder de compra. As parcelas iniciais da tabela Price também são menores do que pelo SAC, o que pode ser um atrativo. Devem optar pela Tabela Price aqueles que tem um plano de carreira sólido e uma projeção de aumento salarial acima da inflação durante os próximos anos. Deve se ter a ciência, porém, de que cada pagamento extra vai quitar parcelas do total devido e não reduzirá o valor das parcelas a serem pagas.

Profissionais em cargos plenos (2 a 3 anos no mercado), funcionários concursados e profissionais liberais/autônomos/MEI que tem aumento de ganhos constantes perante a inflação e estabilidade na profissão podem optar pela Price, se eles desejam uma constância de pagamentos fixos pelo valor financiado/emprestado e o impacto inicial das parcelas menores em relação ao SAC te dará maior liberdade financeira para outros fins.

Quem optar pelo PRICE tem que planejar quitar o financiamento mais rapidamente, pois o montante de juros pagos é consideravelmente maior do que pelo SAC ou SACRE. Não deve ser uma opção para quem tem planos de deixar o financiamento/empréstimo sendo pago por um período mais longo.

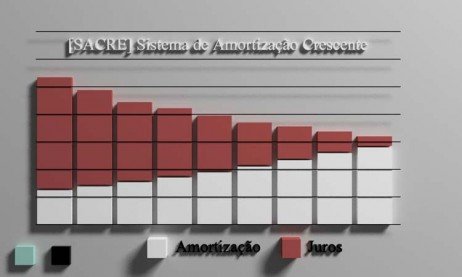

Amortização pelo SACRE – Sistema de Amortização Crescente

Este sistema mistura o Sistema de Amortização Constante com a Tabela Price. As prestações terão um valor crescente inicialmente, diminuindo ao longo do tempo. As amortizações terão um valor cada vez maior ao longo do período em que o valor é financiado/emprestado e os juros cada vez menores. O cálculo do SACRE se repete a cada 12 meses, reduzindo os juros do montante que já foi amortizado.

Como exemplo, vamos supor o financiamento de um imóvel no valor de R$120.000 e entrada de R$20.000, com um prazo de financiamento de 24 parcelas e juros de 10,6% ao ano, o que dá uma taxa de 0,883% ao mês. O cálculo é feito como se segue:

Amortização = Principal / Período

Amortização = R$100.000 / 24 meses = R$4.166,67

Juros = Taxa x Saldo Devedor

Juros = 0,883% x R$100.000 = R$883,00

Parcela = Amortização + Juros

Parcela = R$4.166,67 + R$883,00 = R$5.049,67

As 12 primeiras parcelas pelo SACRE terão o valor de R$5.049,67. Para as próximas 12 parcelas, o cálculo é repetido, mas sobre o saldo devedor de R$51.535,22. Teremos então mais 12 parcelas de R$4.749,66. Se você fizer uma tabela para os pagamentos do SACRE, verá que nesse nosso exemplo, seu saldo devedor no último mês será NEGATIVO, ou seja, você terá direito a uma devolução de dinheiro ou desconto na última parcela.

A amortização pelo SACRE se mantém mais ou menos constante (aumenta de valor X até Y e depois volta para X), com juros decrescentes e prestações mais ou menos constantes (iguais por um período X, caindo após o período e ficando iguais pelo período Y).

Pelo SACRE, as parcelas são mais altas no começo, mas reduzem no médio e longo prazo, assim como no SAC, só que pagando um montante menor de juros. (Foto: http://creditob.com/)

Para quem é melhor o SACRE?

Como o SACRE mistura um pouco do SAC e do PRICE, ele acaba sendo uma opção intermediária para quem tem incertezas sobre o cenário profissional futuro. É também uma melhor opção ao sistema PRICE para quem quer ter parcelas mais estáveis, ter um financiamento/empréstimo por mais tempo e quer pagar menos juros.

O SACRE é a forma de amortização onde você pagará o menor montante de juros. As parcelas iniciais são maiores do que no sistema SAC, mas podem ter um impacto menor sobre suas finanças no médio e longo prazo. Ideal para os profissionais de todos os perfis descritos para a amortização pela Tabela Price e pelo SAC.

https://youtu.be/BWJajbIsOcQ

Comparação entre os sistemas de amortização: Tabela Price, SAC e SACRE

Para comparação, imagine um financiamento/empréstimo de R$50.000, juros mensais de 1,2% e um período de 240 meses. Pela tabela Price, você pagará um montante de R$102.721,20 em juros. Pelo SAC, R$72.300,00. Pelo SACRE, R$69.874,90.

A evolução da amortização é crescente pela tabela Price, estável pelo SAC e no SACRE. Neste, a amortização é decrescente a partir de mais ou menos a metade do período de nosso exemplo (120 meses).

A evolução da prestação é estável pela tabela Price e decrescente pelo SAC e SACRE. Neste, as parcelas são menores que o SAC a partir de mais ou menos metade do período de nosso exemplo (120 meses).

Essas informações devem te ajudar na decisão de qual amortização usar, mas em relação à inflação, taxas de juros altas e defasagem salarial (aumento inferior à inflação), nenhum dos sistemas será capaz de te proteger do risco da perda do poder de compra. O melhor sistema de amortização sempre será o que atende às suas necessidades no momento da celebração do empréstimo/financiamento, desde que você planeje seu orçamento anual considerando as parcelas a serem pagas.

Qual sistema você utilizaria para seu empréstimo/financiamento? Por que? Qual destes sistemas de amortização você já utilizou?

Sobre o autor

Crédito ou débito? Esta é uma pergunta quase sempre feita ao se pagar com cartão mas é uma questão também comum na vida de muitos brasileiros. Com mais de 300 horas em cursos de finanças, empreendedorismo, entre outros, André formou-se em pedagogia e se especializou em educação financeira. Dá também consultorias financeiras e empresariais quando seus clientes precisam de ajuda e compartilha conhecimentos aqui neste site.

Veja também

Simulação de juros em empréstimo? Aprenda a fazer!

Financiamento imobiliário! Novas regras e simulação!

Você valoriza seu tempo? Ele vale mais dinheiro do que você pensa!

O que é prestação? Como funciona o cálculo?

Aviso legal

O conteúdo apresentado no site é apenas informativo com o objetivo de ensinar sobre o funcionamento do mundo financeiro e apresentar ao leitor informações que o ensine a pensar sobre dinheiro. O site Crédito ou Débito não faz recomendações de investimentos e em nenhuma hipótese pode ser responsabilizado por qualquer tipo de resultado financeiro devido a práticas realizadas por seus leitores.

Um comentário para: “Price x SAC x Sacre – Diferenças entre sistemas de amortização!”

Solange Lima

Muito bem explicado…bem didático, fácil de entender.