Entenda o ITCD ou deixe sua herança para o governo!

O Imposto sobre Transmissão Causa Mortis e Doação (ITCD) é previsto em nossa Constituição Federal. Sua alíquota máxima é de 8%. Sua incidência ocorre quando há a morte de um indivíduo (causa mortis, ou seja, herança) sobre a consequente transferência de bens ou quando há transmissão de bens em vida (doação). Mas não são todos os casos que causam a incidência do ITCD.

Quando o ITCD é gerado?

O imposto deve ser pago tanto para bens imóveis quanto para bens móveis, direitos, títulos e créditos, e direitos a eles relativos. Cabe lembrar que tais impostos são pagos no âmbito estadual ao estado de domicílio do indivíduo de quem os bens estão sendo partilhados ou doados.

Leia também

Situações em que há incidência do ITCD

Se uma pessoal desistir da herança e doar sua parte a outra, incide o ITCD. Sobre a indenização de seguro relativa a veículo sinistrado, com perda total, em que o segurado faleceu no acidente, o direito à indenização faz parte dos bens partilháveis do indivíduo, situação a qual é geradora do ITCD. Bens móveis, tais como semoventes, máquinas e tratores agrícolas, tem de pagar ITCD. Quando, por exemplo, a pessoa tem direito à indenização por desapropriação de bens, há a incidência do ITCD por sucessão legítima ou testamentária, de acordo com a situação. No caso de doação de cotas de sociedade, ocorrerá o fato gerador do ITCD na data do registro na Junta Comercial, independentemente da data da assinatura do contrato respectivo.

Incide o ITCD sobre as transmissões aos dependentes ou sucessores de valores de contas individuais do Fundo de Garantia do Tempo de Serviço e do Fundo de Participação do PIS-PASEP, assim como restituições relativas a imposto sobre a renda e demais tributos e verbas trabalhistas de caráter indenizatório.

As seguintes situações legais tem o ITCD gerado:

- Abertura da sucessão legítima ou testamentária, mesmo no caso de sucessão provisória ou decorrente de morte presumida;

- Morte do fiduciário, na substituição do fideicomisso;

- Em que ocorrer o fato ou a formalização do ato ou do negócio jurídico, nas transmissões por doação.

- Partilha não onerosa feita pelos pais, por ato entre vivos, em favor de descendente;

- Excesso não oneroso na divisão de patrimônio comum ou partilhado, em virtude de a) dissolução da sociedade conjugal por separação judicial ou divórcio; b) extinção de condomínio ou sociedade de fato e de sucessão legítima ou testamentária.

Situações onde não há incidência do ITCD

Em acordos de sentenças em processos de divórcio, não há tributação do ITCD devido ao caráter oneroso. A parte da meação do cônjuge sobrevivente em casamento é também isento da tributação do ITCD, já que não faz parte do patrimônio deixado pelo falecido e sim, parte do cônjuge ainda vivo. O seguro de vida do falecido também não tem ITCD incidente pois capital estipulado em seguro de vida não é bem ou direito “deixado” pelo falecido. Sobre os rendimentos financeiros das aplicações deixadas pelo falecido não há incidência do ITCD.

Em âmbito mais geral, não se verifica a incidência do ITCD nas transmissões em que figurem como herdeiro, legatário ou donatário:

- a União, o Estado ou o Município;

- os templos de qualquer culto;

- os partidos políticos e suas fundações;

- as entidades sindicais;

- as instituições de assistência social, educacionais, culturais e esportivas, sem fins lucrativos;

- as autarquias e as fundações instituídas e mantidas pelo poder público.

Valores referentes a relações de trabalho, aposentadoria ou pensão não recebidos pelo falecido são excluídos da tributação.

Situações onde há a isenção do pagamento do ITCD

Quando o herdeiro, o legatário ou o donatário tiver um bem imóvel:

a) urbano, edificado, destinado à moradia própria ou de sua família, desde que, cumulativamente:

1. o beneficiário não possua outro imóvel residencial;

2. a doação, a legação ou a participação na herança limite-se a esse bem;

3. o valor do bem seja igual ou inferior a R$ 25.000,00 (vinte e cinco mil reais);

b) rural, cuja área não ultrapasse o módulo da região;

II – o donatário de imóvel rural, doado pelo Poder Público com o objetivo de implantar programa de reforma agrária;

III – o donatário de lote urbanizado, doado pelo Poder Público, para edificação de unidade habitacional destinada a sua própria moradia;

IV – o herdeiro, o legatário ou o donatário, quando o valor do bem ou direito transmitido ou doado for igual ou inferior a R$1.500,00 (um mil e quinhentos reais);

V – a extinção de usufruto relativo a bem móvel, título e crédito, bem como direito a ele relativo, quando houver sido tributada a transmissão da nua propriedade.

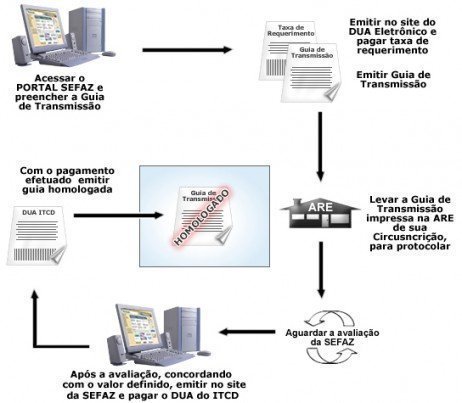

Este esquema mostra de forma bem prática quais são as etapas para a geração e pagamento correto do ITCD. (Foto: www.sefaz.es.gov.br)

Quais são os valores do ITCD?

Os valores variam de acordo com o estado da Federação, geralmente ficando em torno de 5%. Um padrão seguido pela maioria dos estados é como se segue, tanto para doações quanto para causa mortis:

Para fato gerador ocorrido até 31 de dezembro 1981, alíquota única de 2%.

Para fato gerador ocorrido entre 01 de janeiro de 1982 e 31 de dezembro de 2000, alíquota única de 4%.

Para fato gerador ocorrido a partir de 1º de janeiro de 2001, aplicam se as seguintes alíquotas:

- para base de cálculo inferior ou igual a R$ 25.000,00 – 2%;

- para base de cálculo superior a R$ 25.000,00 e inferior a R$ 110.000,00 – 3%;

- para base de cálculo igual ou superior a R$ 110.000,00 – 4%.

Estas alíquotas incidem sobre o correspondendo a 50% (cinqüenta por cento) do valor de avaliação venal do bem móvel ou imóvel:

- Transmissão não onerosa, com reserva ao transmitente de direito real;

- Extinção do usufruto, com a consolidação da propriedade na pessoa do nu proprietário;

- Transmissão de direito real de usufruto, uso, habitação ou renda expressamente constituída, quando o período de duração do direito real for igual ou superior a 5 (cinco) anos, calculando-se proporcionalmente esse valor quando essa duração foi inferior;

- Transmissão de títulos da dívida pública, ações de empresa, títulos de crédito negociáveis em bolsa, ouro ou moeda estrangeira, o valor venal deve corresponder ao da cotação oficial do dia da avaliação.

- Transmissão de acervo patrimonial de firma individual, de ações de empresas constituída sob a forma de sociedade anônima de capital fechado ou quota de participação de empresa constituída sob a forma de responsabilidade limitada, o valor venal deve ser apurado com base no valor de mercado dos bens e direitos que constituem o patrimônio. São deduzidos da base de cálculo do ITCD o passivo patrimonial formado, em relação a bem, título, crédito ou direito, até a abertura da sucessão e as dívidas do espólio previstas no Código Civil.

Despesas com o funeral (taxa de sepultamento, urna, flores, coroa) podem ser consideradas como despesas do espólio e abatidas da base de cálculo do ITCD.

Como fazer a avaliação e cálculo dos bens para a incidência do ITCD?

Esta avaliação é de responsabilidade da Secretaria da Fazenda de seu estado, sendo considerados os seguintes critérios para bens imóveis:

I- Forma, dimensão e utilidade;

II – Localização;

II – Estado de conservação;

IV – Valores das áreas vizinhas ou situadas em zonas economicamente equivalentes;

V – Custo unitário de construção;

VI – Valores aferidos no mercado imobiliário.

Para bens móveis, é considerada a cotação de mercado do bem, utilizando como base de referência o ICMS, para semoventes e demais mercadorias; IPVA, para veículos automotores; cotação do dia para títulos da dívida pública, ações de empresa, títulos de crédito negociáveis em bolsa, ouro ou moeda estrangeira; para acervo patrimonial de firma individual, de ações de empresas constituídas sob a forma de sociedade anônima de capital fechado ou quota de participação de empresa constituída sob a forma de responsabilidade limitada, com base no patrimônio líquido da empresa.

Quais os documentos necessários para a expedição do ITCD?

É possível fazer uma “pré-solicitação” online, no site da Secretaria fa Fazenda de seu Estado. Para solicitar a expedição do Documento de Arrecadação de Receita Estadual – DARE para pagamento do ITCD, o contribuinte deve apresentar no órgão representante da Secretaria da Fazenda de seu estado em sua cidade os seguintes documentos:

I – 3 (três) vias, devidamente preenchidas pelo próprio contribuinte, da Declaração do ITCD, causa mortis ou inter vivos, conforme o caso;

II – na hipótese de tratar-se de ITCD causa mortis:

a) cópia da petição inicial ou primeiras declarações, conforme o caso;

b) cópia da certidão de óbito;

III – cópia, quando houver, da avaliação judicial de cuja data de sua realização tenha decorrido até 90 (noventa) dias;

IV – quando se tratar de imóvel urbano:

a) cópia do talão de IPTU ou ITU mais recente, especificamente da parte onde consta o valor venal do imóvel;

b) cópia da certidão do imóvel;

V – quando se tratar de imóvel rural:

a) cópia da Declaração do Imposto Territorial Rural – ITR mais recente;

b) cópia da certidão do imóvel;

VI – quando se tratar de imóvel rural cuja área, ou soma das áreas, for igual ou superior a 100 ha (cem hectares), cópia da declaração de inexistência de animais fornecida pela Agência Goiana de Defesa Agropecuária – AGRODEFESA -, no caso de não ter sido informado gado de qualquer espécie na Declaração do ITCD causa mortis;

VII – cópia da declaração de vacinação anti-aftosa fornecida pela Agência Goiana de Defesa Agropecuária – AGRODEFESA -, quando se tratar de gado de qualquer espécie;

VIII – cópia do documento de propriedade, quando se tratar de veículo automotor;

IX – quando se tratar de firma individual, quotas ou de ações de sociedade anônima de capital fechado:

a) cópia do contrato social ou estatuto atualizado na respectiva Junta Comercial;

b) cópia dos 2 (dois) últimos balanços patrimoniais ou, no caso de inexistência de balanço, cópia do inventário de bens e direitos;

X – cópia do extrato bancário atualizado, quando se tratar de valor depositado em conta corrente, de poupança, de investimento ou de outras aplicações.

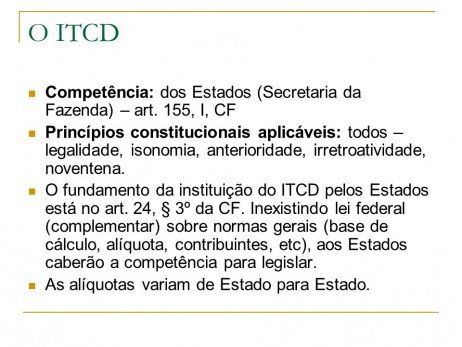

Na imagem, um resumo bem simples da legislação sobre o ITCD. (Foto: slideplayer.com.br)

Quais os prazos para o pagamento do ITCD?

Os prazos variam entre cada Estado, sendo recomendada uma consulta na legislação específica do estado onde o ITCD será solicitado. Vale a pena pesquisar os prazos pois alguns estados, como Minas Gerais, oferecem descontos no ITCD quando é feito antes da declaração do imposto de renda. Quando os prazos não são respeitados, há pagamento de multa.

O pagamento do imposto deverá ser efetuado por meio do Documento de Arrecadação de Receita Estadual – DARE.

Posso ter direito à restituições do ITCD?

O imposto poderá ser restituído, integralmente ou em parte, nas seguintes hipóteses:

a) não se efetivar o ato em relação ao qual tiver sido pago;

b) determinação de decisão judicial, transitada em julgado;

c) reconhecimento de não incidência ou isenção, posterior ao recolhimento;

d) verificação da ocorrência de erro de fato na cobrança ou no pagamento;

e) aparecimento do ausente, no caso de sucessão provisória.

O prazo para ingressar com pedido de restituição é de 5 (cinco) anos, contados da data de pagamento do imposto; da data em que se tornar definitiva a decisão administrativa; da data em que tiver transitado em julgado decisão judicial que tenha reformado, anulado, revogado ou rescindido a decisão condenatória.

Por que é importante entender o ITCD?

O ITCD é, talvez, um dos impostos com menos controle por parte dos governos estaduais. Há alguns anos, o Governo de Minas percebeu isso e conseguiu aumentar significativamente as receitas estaduais apenas por investigar casos onde não estavam sendo pagos os valores devidos de ITCD. A tendência é que mais estados sigam o exemplo, principalmente com previsões de baixa no PIB brasileiro, inflação alta e impossibilidade de aumentar os impostos devido ao baixo crescimento do país.

A compreensão do ITCD resultará em poupanças significativas para muitas famílias. Usando novamente Minas Gerais como exemplo, a antecipação do imposto gera um desconto de 50% no ITCD, o que é um desconto considerável.

Existem muitos contadores que aconselham as pessoas a declararem os bens que podem ter incidência de ITCD como empréstimo, o que pode ser uma faca de dois gumes, pois com o aumento da fiscalização, muitas Secretarias da Fazenda Estaduais estão investigando exatamente estes casos, provando quando é ou não realmente um empréstimo.

Considerações Finais

É importante que você pague o ITCD, sem tentar manobras fiscais para fugir dele. O que você deve fazer é usar os casos de descontos e isenção à seu favor. Mesmo sendo um Imposto com pouco controle e relativamente “fácil” de burlar, é extremamente importante que você evite isso, pois as multas são consideráveis e a tendência atual é que mais pessoas sejam pegas quando tentando escapar dele.

Se você tem informações que esquecemos ou dúvidas sobre o ITCD, deixe-as nos comentários! Estamos aqui sempre para ajudar!

Sobre o autor

Crédito ou débito? Esta é uma pergunta quase sempre feita ao se pagar com cartão mas é uma questão também comum na vida de muitos brasileiros. Com mais de 300 horas em cursos de finanças, empreendedorismo, entre outros, André formou-se em pedagogia e se especializou em educação financeira. Dá também consultorias financeiras e empresariais quando seus clientes precisam de ajuda e compartilha conhecimentos aqui neste site.

Veja também

O que é imposto de renda?

Penhora de bens por dívida: o que pode ser penhorado?

Sucessão familiar: como planejar a transferência de patrimônio para as próximas gerações

Doação de bens ou imóvel em vida, como funciona?

Aviso legal

O conteúdo apresentado no site é apenas informativo com o objetivo de ensinar sobre o funcionamento do mundo financeiro e apresentar ao leitor informações que o ensine a pensar sobre dinheiro. O site Crédito ou Débito não faz recomendações de investimentos e em nenhuma hipótese pode ser responsabilizado por qualquer tipo de resultado financeiro devido a práticas realizadas por seus leitores.

11 comentários para: “Entenda o ITCD ou deixe sua herança para o governo!”

Samila

Em relação aos casos de causa mortis, sobre os rendimentos financeiros das aplicações deixadas pelo falecido não há incidência do ITCD. Então os casos de dinheiro deixado na poupança não há incidência?

Independente do valor?

Equipe Crédito ou Débito

Samila, é interessante consultar quem está fazendo o inventário sobre essas informações, pois serão descontadas diretamente do espólio.

Nivia

Os herdeiros têm como obter isenção da taxa do ITCD?

Equipe Crédito ou Débito

Não Nívia.

Nilcélia

Quem deve pagar o ITCD, os herdeiros ou o espolio?

José Rosa Cotta

Um imóvel gravado com usufruto foi meado entre marido e esposa, tenda a parte dele sido leiloada para pagamento de divida trabalhista de uma empresa da qual o marido foi sócio até dez anos atrás. Perguntas:

1) Os 50% da parte leiloada geram ITCD para a retirada do usufruto e a respectiva transferência para o arrematante? Caso incida, a responsabilidade será do arrematante?

2) Quando da venda dos 50% restantes, haverá pelo mesmo motivo (usufruto)?

Obrigado,

2)

Equipe Crédito ou Débito

Nosso artigohttps://www.creditooudebito.com.br/qual-diferenca-entre-meeiro-herdeiro/ poderá esclarecer sua dúvida.

Nilton Manuel

Doação em dinheiro especie. Deve pagar ITCD? Se tiver que pagar existe alguma isenção para algum valor. No estado de Minas Gerais.

Equipe Crédito ou Débito

Nilton, no estado de Minas Gerais sim. Consulte o site da Secretaria do Estado para verificar ao certo sua situação.

Margareth

Meus sogros ambos aposentados estão se separando e em acordo ele vai deixar o único imóvel para minha sogra e ele fica com o carro e seus rendimentos. Eram casados em regime de comunhão de bens então a doação será somente dos 50% dele para ela. Será gerado o ITCD ou tem como ter isenção. Processo em Minas Gerais

Equipe Crédito ou Débito

Margareth, é uma situação muito delicada e específica. Sugerimos que consulte seu advogado para orienta-la.